- 易迪拓培训,专注于微波、射频、天线设计工程师的培养

物联网时代号角吹响,可穿戴销量增幅这么多?

二、渠道分析:线下市场萎缩

渠道方面,中国可穿戴线上市场占据绝对优势,线上整体销量占据市场90%左右占比,线上市场与线下市场均价差距较大且呈现出相反的趋势,其中线上市场整体呈现上涨趋势,由15年7月的733元上升至16年6月的1199元,16年整体均价在1200元左右,与之相反的是现下市场持续缓慢下降,由15年7月的293元下降至16年6月的257元。

关于产品迭代周期,两个渠道的差距呈现出逐渐拉大的趋势,15年7月线上市场上市半年产品份额略低于线下市场,但两者占比都在96%左右,此后两者同幅度下滑,至2015年9月后差距逐渐拉大,线上市场迭代速度整体快于线下,到了2016年在电商的影响下,线上市场上市半年产品份额回升至45%,而线下市场的比例仅为23%。

数据来源:捷孚凯(GfK 中国)全国零售监测数据

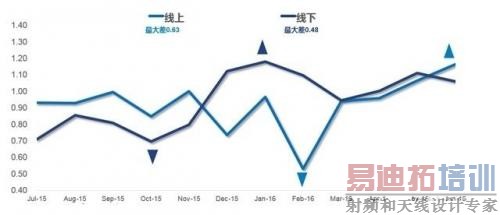

可穿戴线上线下市场季节性销量整体对应,但在过年前后会形成错峰,2015年7月至2016年6月一年间,线上月均销量161万台,最高销量在16年6月,为204万台,最低为2016年2月,为93万台,线上市场最大差值为0.63,线下月均销量为15万台,最高销量在16年1月,19万台,最低为2015年10月,为11万台,可见中国可穿戴市场线上线下市场季节因素影响较明显,尤以线上市场更甚。

图为中国可穿戴市场季节因子曲线对比2015.7-2016.6

数据来源:捷孚凯(GfK 中国)全国零售监测数据

关于可穿戴产品,中国消费者就两大渠道偏好购买的产品也有所不同,整体而言消费者更倾向于在线上渠道购买低价位段产品,高价格段选择线下渠道。

其中线上市场占比最大的虽然仍然是0-100元价位段产品,占比达40%,但由于乐心手环的持续热销,拉动100-200元价位段上涨明显,由15年Q2的13%上涨至16年Q2的37%,成为Q2同比唯一增长的价格区间。

线下市场与线上市场的趋势截然相反,中高端价位持续挤压低端,其中500-1000元价格段受小天才的影响,同比增长25%达36%,成为最大占比,此外,受苹果及华为销量上升的的影响,2000元以上价位段也有显著增长,占比第二。

不同价位段的渠道布局也有所不同,0-500元价价位段几乎都是线上渠道,500到2000元以上渠道逐渐丰富,且与15年Q2相比,16年Q2中高端价位段线下渠道份额上升,其中2000元以上价位段更是以54%的占比赶超线上成为最大占比价格段。

数据来源:捷孚凯(GfK 中国)全国零售监测数据

三、可穿戴主要品类的市场特点:国内品牌大户最占优

将整体市场细分至各个品类来看:

类手机手表大多为国内厂商布局,小品牌、白牌居多,产品同质化严重,公模产品占比大,整体均价偏低,在170元左右;

智能手表市场中,国际品牌布局较多,小品牌及白牌竞争力较弱,整体市场均价在1000元以上;

儿童手表市场同样以国产厂商为主,一些互联网企业在此品类下多有布局,市场中品牌产品与白牌产品的份额不相上下,整体均价维持在300元左右;

国内外厂商在智能手环市场中均有布局,但相比于价格昂贵的国际品牌,国产品牌依靠出众的性价比更加受到消费者欢迎,其中知名品牌在这一市场中更具优势,整体市场均价在150元左右。

产品分析:功能趋同 增速放缓

目前市面上的可穿戴产品的功能大同小异,并无显著区别,其中计步、心率等为可穿戴产品的基本功能。具备计步功能的产品约占总体市场的80%,这种功能多配置于智能手环及儿童手表之中。而心率功能多集中配置与智能手环产品中,受到小米手环新品发布的影响,心率功能产品的市场份额也不断增多,逐渐占据近30%的市场份额。

具体从四大品类分别来看,类手机手表:大部分产品具备相机功能;具备心率、计步等健康功能的产品较少,主要集中在高价位段产品;智能手表:大部分设备都具备计步及心率功能,低价位段产品功能略为单一,NFC功能大多集中于200元以上价位段;儿童手表:大部分儿童手表具备通话、定位及计步功能,心率等健康功能覆盖率较低,NFC功能也几乎没有涉及;智能手环:大部分智能手环都具备计步功能,部分搭载心率功能,NFC功能少有涉及,相机功能方面只有类手机手表有所布局。

数据来源:捷孚凯(GfK 中国)全国零售监测数据

现阶段的可穿戴产品功能仍存在精准度差、同质化严重、缺乏创新的问题,而在短期内这类功能或许不会有较大突破,难以抓住消费者痛点,这使得整体可穿戴市场缺乏刚需,在一定程度上也造成整体市场的销量增长缓慢。物联网是当下时代发展的一大趋势,在潮流的驱动下如何做好产品定位、优化产品功能、与物联网趋势、大数据时代紧密有效地结合,是需要行业参与者认真思考并践行的重要问题。