- 易迪拓培训,专注于微波、射频、天线设计工程师的培养

李如东:银行TSM平台建设模式、问题与策略分析

TSM(可信服务管理平台)是开展移动支付业务的重要支撑系统。随着移动支付的兴起,TSM逐渐成为大家关注的焦点。为了快速占领移动支付市场,获得行业发展的主导权,运营商、银行、银联和终端厂商等移动支付参与方纷纷规划建设TSM平台。不同参与方的TSM建设方式有所不同,本文从银行角度探讨 TSM建设的相关问题和策略。

银行TSM建设的主要模式

银行是移动支付业务最主要的参与者,在业务开展过程中扮演多重角色。首先,银行最核心的角色是作为金融账户管理方,为客户提供账户管理和资金服务;其次,银行作为支付应用提供方,与安全载体发行方(电信运营商、移动终端厂商)合作,为客户提供PBOC应用下载及个人化服务;与此同时,银行整合相关行业资源,作为增值服务提供方为客户提供行业应用服务;此外,银行也会作为安全载体发行方发行自主掌控的安全载体(如SD全卡等)。

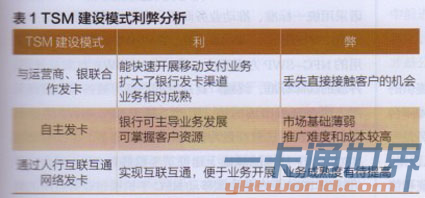

根据银行在移动支付中扮演角色的不同,TSM主要有以下几种实现模式。

与运营商直连:银行作为应用提供方与运营商合作,银行TSM与运营商TSM直接对接,将银行应用发行至客户的SIM卡中。

经银联与运营商间连:银行作为账户发行方经过银联间接与运营商合作,银行TSM通过银联转接至运营商TSM,将银行账户个人化数据及银联PBOC应用发行至客户的SIM卡中。

李如东,中信银行信息技术部总经理助理,负责主持网络银行相关系统的建设。历任深圳分行信息技术部总经理、总行营业部信息技术部总经理、总行营业部网络银行部总经理,长期从事信息系统建设工作。

接入人行互联互通网络:为了给客户带来良好的客户体验,人行主导建设了移动金融安全可信公共服务平台,实现移动支付领域的互联互通,银行、运营商和行业应用方可接入人行MTPS,实现应用及安全载体的共享。

自主发卡:银行作为安全载体的发行方,通过TSM直接发行并管理安全载体(如:SD全卡、全终端等)。

以上各种模式对银行来说利弊不一,银行需根据实际需要进行权衡并决定业务发展的重心(见表1)。

银行TSM建设面临的问题

1.复杂度较高。TSM建设的复杂度主要体现在以下四个方面:一是要支持多种业务模式及业务模式的不断变化;二是合作方众多,沟通协调的难度较大;三是不同合作方系统实现的方式各异,移动、联通、电信、银联、人行在系统通信方式方面、接口方面、流程方面各不相同,导致TSM结构较为复杂;四是涉及的行内系统众多,除了TSM系统本身,还涉及核心、IC卡系统、数据准备、发卡密钥系统、柜面、电子渠道等,项目实施难度较高。

2.对传统IC卡业务冲击较大。传统的银行IC卡发卡采用批量制卡技术,即客户申请后夜间批量生成制卡数据,由卡厂制卡;在移动支付中,TSM 实时制卡是一个基本要求,然而实时制卡从业务规则、系统实现上是对传统的银行IC卡制卡机制的颠覆,需要从根本上进行改造。此外,TSM对IC卡挂失、激活、圈存等业务均有不同程度的影响。

3.缺乏有效的客户实名身份认证。TSM从技术手段上为银行空中远程开卡提供了支持,但如何确定远端客户的真实身份是移动支付业务发展的最大障碍。

4.需要建立有效的联合运营机制。TSM的运营涉及多家机构,任何一个环节出现异常都将影响整个业务的正常运转,制定一个高效、可靠的运营机制,实现机构内部、机构之间的通力合作,已经迫在眉睫。

TSM建设的基本原则

1.包容性。一是包容不同类型的安全载体类型,如SWP-SIM卡、SIM全卡、SD全卡、全终端等;二是包容不同的合作发行方,如运营商(移动、联通和电信)、终端厂商(三星、HTC等)、其他合作方(人民银行、银联)等;三是包容不同的行业应用提供方,如公交、校园等;四是包容不同的业务合作模式。

2.标准化。人民银行从2010年起一直致力于移动支付的标准化工作,中国金融移动支付系列标准也于去年正式发布,为移动支付市场的规范化发展起到了重要作用。为了产业健康、快速地发展,降低企业之间的合作难度,TSM应严格按照标准要求进行建设。

3.完整性。移动支付的参与方众多,不同的参与方只能进行其中一部分业务的处理。为了给客户提供一个完整流畅的客户体验,在TSM建设过程中不仅需要考虑本机构TSM的业务流程是否合理,还需要考虑与其他TSM融合后的整体业务流程是否合理,每一个参与机构都应该站在全流程的角度来进行综合设计。

4.开放共享。建设TSM是为了实现不同合作方对智能卡资源的共享,它体现的是一种对有限资源安全使用的秩序,是一种互利互惠的理念,可以说没有合作共享就没有TSM。

TSM建设的实施策略

1.选择合适的模式分阶段建设,业务开展与客户资源积累并重。银行TSM的初期建设可分为两个阶段:第一阶段完成与运营商TSM、银联TSM,或人行公共平台的对接,实现应用提供方相关功能;第二阶段可根据需要实现发行方TSM相关功能。在第一阶段的建设过程中,既要看到双方合作带来的优势互补,也要看到对方业务限制给银行带来的问题。目前,客户必须通过运营商的手机钱包客户端才能发起下载银行应用,这将导致银行失去直接面对客户的机会,因此,银行在TSM建设过程中需要考虑对客户资源的积累和掌控。

2.采用互联网思维建设TSM。TSM是互联网时代的产物,在建设过程中应充分使用互联网相关技术,主要包括两方面:一是利用云计算技术构建具备高弹性服务能力的TSM。一方面随着运营的时间及应用数量增加,访问量会逐步增长;另一方面,在发布新应用或应用更新的时候,访问量会出现爆发式增长。这些都要求TSM系统具备强大的横向扩展能力和足够的弹性,而这些要求通过云计算技术可以轻松实现。二是积累客户数据并运用大数据相关技术进行分析。 TSM运营的服务关乎到客户日常生活的方方面面,在运行过程中将会积累大量客户数据,包括搜索、下载以及使用记录等,通过对客户数据的积累和分析发现客户的潜在需求,为客户提供主动式服务。

3.立足于移动支付,解决银行IC卡多应用动态管理问题。银行IC卡与移动支付安全载体虽然外在形态不一致,但本质上都是智能卡。由于缺乏有效的IC卡管理终端,现有的银行IC卡交付使用后,客户无法实现对应用的变更,灵活性较差,资源浪费严重。然而,随着PBOC3.0的发布,IC卡互联网终端将逐渐普及,银行IC卡的功能扩展成为可能。因此,银行建设TSM时,不仅要满足移动支付的需要,也要为银行IC卡多应用提供支持。

4.建设集成TSM的AppStore。TSM可以看作是一种特殊的AppStore,因智能卡应用在安全上的特殊要求,导致TSM在应用下载及个人化流程上与传统AppStore有所不同。除此之外,TSM在应用管理、应用提供方管理、用户管理等方面与手机端AppStore具有较大的相似性,因而可以将二者进行整合,实现统一的管理视图和客户使用视图。

推荐微信公众号,NFC日报:nfcdaily 移动支付网:mpaypass