- 易迪拓培训,专注于微波、射频、天线设计工程师的培养

NB-IoT、LoRa低功耗广域网络的市场结构及产业分析

NB-IoT核心标准的冻结让大量企业快速地参与到产业链的建设,LoRa联盟经过近2年的推动,也形成了相对完善的产业生态系统,可以说,目前的低功耗广域网络产业雏形已经形成,我们可以通过产业经济方法进行初步分析。“结构-行为-绩效”是产业经济学的经典分析框架,当然,简单的三个词语只是对于产业分析的高度凝练,其背后有太多的影响因素。笔者拟通过系列文章,以“结构-行为-绩效”的分析框架对低功耗广域网络产业进行初步分析,本文先对低功耗广域网络的市场结构进行梳理,并且将分析企业行为和市场绩效。

经典产业经济分析框架

接触过经济学的朋友一定对产业经济经典分析框架“结构-行为-绩效”印象深刻,这一分析模型是由哈佛大学经济学家贝恩、谢勒等人创立,旨在观察一个产业良性发展的过程。

由于外部环境的变化,从而让特定行业的结构发生了变化,这种市场结构决定企业在市场中的行为,而企业行为又决定市场运行在各个方面的经济绩效。具体来说包括:

市场结构——外部各种环境的变化对企业所在行业产生可能的影响,包括行业竞争格局的变化、产品需求的变化、细分市场的变化、营销模型的变化等;

企业行为——指企业针对外部的冲击和市场结构的变化,有可能采取的应对措施,包括企业方面对相关业务单元的整合、业务的扩张与收缩、营运方式的转变、管理的变革等一系列变动;

市场绩效——在外部环境方面发生变化的情况下,企业在经营利润、产品成本、市场份额等方面的变化趋势。

虽然“结构-行为-绩效”分析模型是上世纪40年代形成的,但对现代产业仍是不错的分析框架。

纵横交错的低功耗广域网络市场结构

相对于传统产业,物联网的产业生态比较庞大,需要从纵向产业链和横向技术标准两维度多环节进行分析。对于低功耗广域网络,从纵向来看,目前已形成从“底层芯片—模组—终端—通讯设备—运营商—平台—应用”的完整产业链;从横向来看,产业链每一环节都有NB-IoT、LoRa、Sigfox、ZETA、Ingenu等不同技术标准的厂商存在。所以,这一产业纵横交错,市场结构的研究较为复杂,我们需要区分纵向不同产业链环节和横向不同技术标准形成何种竞争格局,由此对于市场结构进行综合分析。

产业结构最典型的一个指标便是市场集中度。所谓市场集中度,就是某一市场中位于前几位的厂商占据该产业总体市场份额的比例,一般选择前4-8家厂商。这一指数从很大程度上反映了该环节是否形成高度垄断的格局,例如当前4家企业占据整个市场份额的90%以上,则该领域被少数这几家瓜分,寡头垄断态势明显。

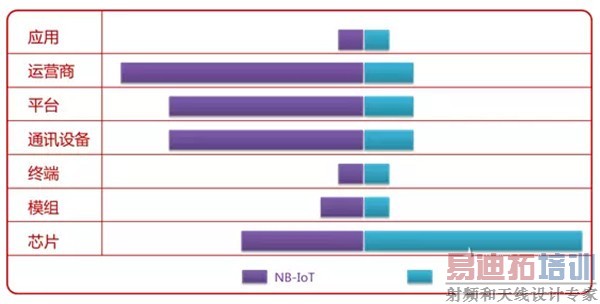

我们选取目前已形成较为完善产业生态的NB-IoT和LoRa两种技术标准,对每一环节的市场集中度进行大体预估,集中度的大小反映在下图对应矩形框的长度,长度越长,集中度越高,长度越短,集中度越小。

我们可以从产业链不同层面进行具体分析:

在底层芯片领域,众所周知,当前华为海思、高通、英特尔、MTK、中兴微电子、大唐、展讯等厂商已有NB-IoT芯片的研发计划和实施步骤,原有LTE芯片能力的厂商均可参与,没法形成前2-3家垄断大部分市场,不过由于这一领域的厂商数量并不多,因此也不会形成大量市场参与者,市场集中度会保持在50%以下;而在LoRa阵营中,目前射频芯片供应集中在Semtech一家厂商,占据绝大多数市场份额,从而形成大于80%的市场集中度。

在模组环节,由于具备渠道、技术、规模的优势,很多NB-IoT模组的出货量应该掌握在原来拥有2G/3G/LTE模组产品线的厂商手中,这一群数量相对较多,再加上一些新的厂商进入该领域,故也无法形成较高的市场集中度;在LoRa模组群体中,原有厂商多为中小企业,在LoRa应用越来越多的情况下,还有不少厂商入局,使得整个市场形成相对充分竞争状态,市场集中度较低。

在终端环节中,由于低功耗广域网络通信技术是大量行业、消费终端所需要的,而终端的种类多种多样,无法形成少数企业拥有大规模终端的市场,因此终端市场极为分散,市场集中度较低。

如何成为一名优秀的射频工程师,敬请关注: 射频工程师养成培训

上一篇:从4G演进到5G 3GPP都忙了些啥?

下一篇:一篇文章看懂NB-IoT